Ley hipotecaria actualizada a 2019

¿Conoces la ley hipotecaria española y cómo te afecta si tienes una vivienda hipotecada? Hoy hablamos en detalle sobre este tema a continuación.

El 84% de los españoles posee una vivienda, frente a un 16% que no tiene ninguna. Dentro del porcentaje mayor, el correspondiente a los que sí tienen, un 68% tiene solo una vivienda, una 12% tiene dos, un 3% tiene tres y solo un 1% de los encuestados tienen más de tres viviendas.

Así lo revelaba el año pasado un estudio de Fotocasa, cuya responsable, Beatriz Toribio, resumía con esta frase lapidaria: “España es un país de propietarios”.

Una hipoteca, tal y como lo define el Banco de España, es un préstamo cuyo pago queda garantizado por valor del inmueble. Es el producto bancario que permite que un cliente reciba una suma de dinero para poder comprar su casa, que luego tendrá que devolver en cuotas con intereses, y donde pone una garantía adicional: la vivienda que ha adquirido.

Considerando el alto número de propietarios que hay en España, y que una gran cantidad de ellos han tenido que hipotecarse para poder tenerla, es necesario contar con una ley hipotecaria que sirva como marco de referencia legal, que regule el mercado hipotecario, y que proteja los derechos de las partes que intervienen (recuerdas el drama reciente con las cláusulas suelo, ¿verdad?)

Qué es la ley hipotecaria

Una ley hipotecaria es, pues, la que regula el mercado hipotecario. Persigue el objetivo de armonizar los textos legales, por lo que se somete a reforma con cierta asiduidad. Este mismo año se ha aprobado una, cuyos puntos más destacables te contaremos a continuación:

Ley hipotecaria española

La primera ley hipotecaria en España data de 1861, la que se considera ley fundacional. Fue sancionada por Isabell II y, entre lo más destacable, que creara la figura del registrador de la propiedad, trabajador de una institución pública, como es el Registro de la Propiedad, en la que se crean titularidades y se recoge la situación jurídica que tienen los inmuebles, para así protegerlos. La siguiente ley hipotecaria es de 1909.

En 1949, en plena dictadura, se aprobó la nueva redacción oficial de la ley, lo que fue seguido del reglamento para la ejecución de la ley, datada un año después, en 1947. La ley hipotecaria sufrió modificaciones en 1981, 1994, 1997, 2000, 2007, 2009, 2012 y 2015 destinadas a regular el mercado, introducir normas complementarias y procesos concretos que están enmarcados dentro del proceso habitual de las hipotecas.

En 2017 y 2018, hubo novedades en torno a ella, que centran el grueso de este artículo.

Ley hipotecaria 2017

En noviembre del año pasado, el Consejo de Ministros aprobó un Proyecto de Ley de Crédito Inmobiliario. Estaba previsto que entrara en vigor en el primer semestre de 2018, pero el cambio de Gobierno y la falta de aprobación de los Presupuestos Generales del Estado dilataron el proceso.

La nueva ley traía nueva medidas que perseguían el objetivo, según el Gobierno de entonces, de proteger a los consumidores, ganar transparencia en los procesos y evitar el gran número de demandas que se habían estado acumulando meses anteriores, y que habían dado lugar a numerosos juicios. Eso, además, contribuiría a la seguridad del sector financiero.

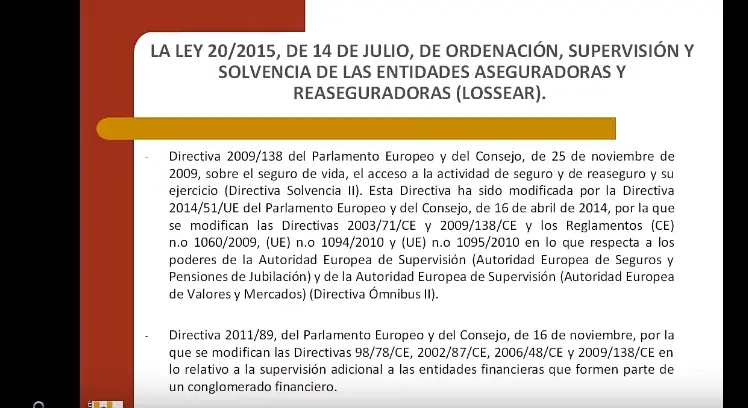

Era una ley hipotecaria de carácter europeo, en cuanto a que se ajustaba a una directiva comunitaria emitida en 2014, aprobada por el Parlamento Europeo. Con ella, efectivamente, se trataba de buscar la protección de los consumidores.

Así pues, se renovaba la anterior, y tenía, entre otros, estos puntos destacados:

1. Comisiones limitadas por cancelación anticipada

Las comisiones por cancelación anticipada eran más elevadas antes de que se planteara la nueva ley hipotecaria en 2017. A partir de entonces, si se trataba de una hipoteca de interés variable, hablábamos de un porcentaje muy bajo, un 0,5% aplicado a la deuda pendiente (no del total).

En las de interés variable, se trataba de los costes de asegurar a los que tenía que hacer frente el banco, pero también se ponían sobre la mesa porcentajes bajos, del 4% en los 10 primeros años y del 3% a partir de este.

Este cambio de calado, en todo caso, solo se iba a aplicar a las hipotecas firmadas a partir de la entrada en vigor de ley, y no con carácter retroactivo.

2. Prohibición de ventas vinculadas

Las entidades bancarias aprovechaban para vender con la hipoteca productos vinculados, como los seguros, que el cliente se veía obligado a aceptar, bien por desconocimiento, bien por falta de claridad en el contrato o por cualquier otro motivo.

Está permitido que sigan vendiendo productos, pero a cambio de unas mejores condiciones del préstamo, en forma de ventas combinadas, y todo presentado con diferentes presupuestos para que el cliente tenga claro qué contrata.

A este nuevo punto se añadía la “asesoría” notarial y la creación de una lista negra de cláusulas abusivas, como veremos más adelante, dirigidos a ganar transparencia.

3. Eliminación de incentivos para bancos

Un punto que tenía que ver con la política retributiva de las entidades financieras, con el que se eliminaban incentivos a la plantilla destinados a captar hipotecas.

En su momento, el que fuera titular de Economía, Luis de Guindos, declaró que la medida tenía que ver con dar más importancia a la calidad que a la cantidad a la hora de conceder hipotecas.

4. Fácil reconversión de divisas extranjeras a euros

Uno de los puntos donde se observaba ese carácter europeo de la ley. La nueva directiva contemplaba la opción de que el cliente solicitara en cualquier momento una conversión de moneda, en euros o en la divisa que percibiera la mayor parte de sus ingresos. La legislación anterior no lo contemplaba.

5. Cambio en el régimen jurídico de intermediarios

Con la ley hipotecaria propuesta en 2017, las entidades financieras que operasen en más de una comunidad autónoma serían supervisadas por el Banco de España. En cambio, las que tuviesen presencia en solo una comunidad, lo serían por el órgano correspondiente de su región.

6. Visita al notario antes de la firma

Con las leyes hipotecarias anteriores, al notario se iba única y exclusivamente para firmar, con el coste que eso tenía asociado. Tanto la nueva ley como la misma directiva comunitaria, obligaban a que la entidad bancaria entregara al cliente documentación necesaria para que entendiera qué estaba firmando, además de las advertencias específicas del producto contratado.

Con esa documentación, el cliente podía ir de manera gratuita al notario que eligiera para comprobar si la entidad se lo había entregado todo correctamente y, en definitiva, de que el proceso se estaba dando con la suficiente transparencia.

El notario pasaba así a ejercer una función de control, pues iba a encargarse, bajo pena de multa por desinformación si no lo hacía, de comprobar que no había ninguna cláusula abusiva o difícil de entender por el cliente. Esta visita, además, sería gratuita, y abriría un plazo de siete días para que el cliente pudiera hacer valoraciones personales, antes de decidir si firmar o no.

Era uno de los puntos más interesantes de la nueva ley hipotecaria de cara al cliente, pues si antes había pocas obligaciones para notarios y registradores, con ella se contemplaban sanciones por desinformación. Es decir, profesionales que realmente conocen los pormenores de las hipotecas, se ponían al servicio de los clientes.

7. Límites en el interés de demora

La ley hipotecaria anterior permitía intereses de demora, en ocasiones, por encima del 20%, incluso bastante más. Con la nueva ley, tal interés quedaba regulado de manera que no pudiera pasar del 9%, aplicado solo a las cantidades adeudadas y no la deuda completa.

8. Cláusula de vencimiento anticipado más dura

Hasta entonces, la entidad financiera podía aplicar una resolución de contrato si el cliente acumulaba tan solo tres cuotas impagadas. Con la nueva ley, para que el cliente se enfrentara a una resolución de contrato, debería dejar de pagar el 3% en la primera mitad del contrato. Tal deuda debería ser superior al 5% en la segunda mitad del contrato.

Además, la entidad bancaria no podía iniciar los trámites de resolución unilateralmente, sino que debía hacer las advertencias correspondientes y, sobre todo, proponer una renegociación, alternativas para evitar la resolución.

9. Fácil conversión de hipotecas variables a fijas

Los costes por cambiar de una hipoteca fija a una variable eran muy elevados. Con la nueva ley, se facilitaba la posibilidad de alcanzar un acuerdo con el banco y, en caso de no hacerlo, cambiar de entidad.

Quedaban establecidos unos tantos por cientos mucho más asequibles, aunque la opción de cambiar de entidad resultaba más cara. La comisión de reembolso era del 0,25% durante los tres primeros años de la hipoteca que a cambiar, nunca más allá de ese tiempo. Los gastos de notaría y de registro, además, quedarían bonificados en un 90%, lo que también añade facilidad a la conversión.

10. Contrato más claro y sencillo

Con anterioridad a la ley, la entidad bancaria tenía absoluta potestad para plantear el contrato que estimase conveniente, sin que el cliente tuviera mucho que decir. La aprobación de la nueva ley hipotecaria debía llevar aparejada la creación un modelo tipo de hipoteca, regulado por Real Decreto, que hacía el contrato más sencillo, más fácil de entender por parte del cliente.

Sin embargo, se trataba de un modelo voluntario, al que la entidad bancaria se podía acoger o no. En todo caso, si su modelo se hacía demasiado complicado, luego podría tener problemas con el notario, de manera que este instara a recurrir al modelo propuesto en Real Decreto o a otro más fácil de entender.

11. Creación de una lista de cláusulas abusivas

Lo que se ha llamado la lista negra de cláusulas abusivas tuvo una buena acogida entre los consumidores, pues era una medida más destinada a hacer el procedimiento más transparente. En su creación, se considerarían las cláusulas que hubieran sido consideradas como excesivas por los tribunales.

De esta forma, si alguna de las recogidas en la lista negra aparecía en un contrato hipotecario, el notario podía exigir al banco su retirada en la fase de precontrato, antes de que el cliente plasme su firma.

12. Personas autónomas amparadas por la ley

A quienes realizaban trabajos por cuenta propia se les hacía muy cuesta arriba la solicitud de una hipoteca. Aunque la directiva europea no contemplara a los autónomos, la nueva ley hipotecaria de 2017 sí lo hacía, lo que impediría que su contrato estuviera plagada de cláusulas abusivas que antes eran habituales.

Nueva ley hipotecaria 2019

A mediados del mes de diciembre hemos sabido que el Gobierno ha retomado la nueva ley hipotecaria, cuando la normativa europea acumulaba ya dos años y medios de retraso. El texto ha de pasar por Senado, que debe someter a votación los acuerdos alcanzados en la Comisión de Economía del Congreso, además de las medidas ya contempladas por el Gobierno anterior.

¿Cuánto entró en vigor?

El proyecto de ley superó el trámite previo, al ser aprobado por la Comisión de Economía del Congreso, y luego en el pleno parlamentario posterior. Su entrada en vigor se prevé para marzo de 2019, una vez haya superado la mencionada tramitación en el Senado.

Europa ya ha advertido al actual Gobierno de que ha vencido el plazo para que la ley hipotecaria española se ajuste a la normativa europea, de manera que España se enfrenta a un expediente sancionador con una multa, que algunos medios de comunicación han cifrado en torno a los 100 millones de euros. Ha trascendido que el Gobierno ha pedido algo más de tiempo.

¿Qué cambia respecto a 2017?

La nueva ley hipotecaria incluye los cambios señalados más arriba y algunos otros introducidos por la Comisión de Economía del Congreso, y luego aprobados por el pleno.

Lo que más se sigue echando en falta es la dación en pago, la posibilidad de que el cliente viera condonada su deuda a cambio de entregar la vivienda. Es el punto negro de una ley hipotecaria que ha sido bien valorada por expertos en derecho y consumo, puesto que no ofrece alternativas a los desahucios ni a que los deudores dejen de ser perseguidos de por vida por la deuda pendiente. Esto les empuja, por otra parte, a la economía sumergida.

Entre lo que sí está incluido, destacamos estos puntos:

1. Gastos de firma asumidos por el banco

La entidad debe asumir los gastos asociados a la firma del préstamo, como el Impuesto de Actos Jurídicos Documentados, el AJD, que ahora también pagan las cajas rurales. También los gastos la escritura, los de gestoría y los de notaría.

Con todo, el cliente se puede ahorrar entre un 1% y un 2% del precio final de la vivienda, pero sigue asumiendo un concepto voluminoso: el de los gastos e impuestos de compraventa. A eso se suma la tasación, que es ineludible, y las copias de escritura que necesita.

2. Impuestos de las subrogaciones

Los gastos que se generen a partir del cambio de una entidad a otra en la hipoteca, deberán ser asumidos por las entidades implicadas. La partida, en todo caso, dependerá de la duración de la hipoteca y de en qué momento se produce el cambio, y lo que se utilizará para conocer el dato es la deuda pendiente con intereses, y no el total. De esta forma, mover la hipoteca de un banco a otro estará sometido a impuestos.

3. Impulso a las viviendas sostenibles

Las viviendas sostenibles, aquellas que están construidas bajo criterios de eficiencia y/o usan energías renovables, pueden acogerse a las “hipotecas verdes”, que no tienen que pagar el AJD.

La vivienda que cumpla el requisito se puede inscribir como tal en el Registro de la Propiedad en cualquier momento, mientras la hipoteca esté vigente.

4. Comprobación obligatoria de la solvencia del cliente

Es una responsabilidad que deben asumir los bancos, y que es consecuencia directa de las situaciones vividas en el marco de la última crisis económica.

Las entidades deben consultar el historial del cliente en la Central de Información de Riesgos, dependiente del Banco de España, para elaborar un análisis de solvencia determinante, que permita decidir si el préstamo se concede o no. De lo que se trata, claro, es de prevenir el impago.

Artículos más importantes de la Ley Hipotecaria

Como decimos, se prevé que la ley entre en vigor en marzo, una vez que cumpla todos los trámites obligatorios. Considerando las ventajas que va a traer al consumidor, habrá quienes prefieran esperar unos meses antes de embarcarse en el nuevo y apasionante proyecto de tener una vivienda propia.

Para quienes no, de la actual ley hipotecaria en vigor destacamos estos puntos:

Artículo 20

Está incluido en el Título II, de la forma y efectos de la inscripción. Recoge que para inscribir o anotar títulos que declaren, transmita, graven, modifiquen o extingan el dominio y los derechos existentes sobre un bien inmueble, debe constar antes ese derecho como inscrito o anotado.

El punto sufrió modificaciones en 2003, 2009 y 2015.

Artículo 28

Señala que las inscripciones de fincas o los derechos derivados de una herencia, no surtirán efecto hasta que transcurran dos años desde la muerte del causante. Se excluyen las inscripciones de herencia testada o itestada (en el que el fallecido ha dejado su voluntad o la sucesión hereditaria), así como la mejora o legado de herederos forzosos.

Artículo 34

Recoge el principio de fe registral, contemplando los casos de adquisiciones por parte de quienes no sean los dueños de las fincas. Estos, una vez que se haya inscrito su derecho, podrán mantenerla bajo su adquisición, aun cuando después se produzca anulación o resolución.

La buena fe del tercero, dice la ley, se presupone mientras no se pruebe que conocía la inexactitud del Registro. En todo caso, los adquirientes a título gratuito no tendrán más protección que la tuviera la persona que transfiere el bien.

Artículo 41

Como los tres artículos anteriores, está incluido en el Título II. De la forma y efectos de la inscripción. La norma remite a la Ley de Enjuiciamiento Civil para conocer los detalles y requisitos de procedimiento que se exigen al titular de derechos inscritos en el Registro de la Propiedad, y que puede hacerlos valer contra quien, sin tener título inscrito, se oponga a ellos o perturbe su ejercicio. Será a través de juicio verbal.

El artículo sufrió modificaciones en el año 2000.

Artículo 82

Se incluye en el Título IV, de la extinción de las inscripciones y anotaciones preventivas. Recoge que se podrá solicitar y decretar la cancelación parcial en caso de que, por un lado, se reduzca el inmueble o, por el otro, se reduzca el derecho inscrito.

Artículo 114

Aparece en el Título V, de las hipotecas, en la sección 1º, de la hipoteca en general. Fue modificado en 2013 mediante una ley que promovía medidas para reforzar la protección a los deudores hipotecarios, así como la reestructuración de la deuda y el alquiler social.

Establece la limitación de intereses en la demora de hipotecas constituidas sobre una vivienda habitual, con posterioridad a la entrada en vigor de la modificación (el 15 de mayo de 2013). Esa limitación se aplicaría a los intereses de demora previstos en los préstamos con garantía hipotecaria sobre vivienda habitual.

Artículo 199

Se encuentra en el capítulo VI, de la concordancia entre el Registro y la realidad jurídica. Recoge que el titular de un dominio o derecho real de finca inscrita puede completar la descripción de la misma acreditando su ubicación y delimitación gráfica, aportando el correspondiente certificado catastral descriptivo y gráfico.

No es necesario hacerlo, por ejemplo, cuando se trate de divisiones horizontales, como una plaza de aparcamiento. Pero sí procede cuando se trate de representaciones gráficas con diferencias de superficie superiores al 10%, o si la finca no tiene superficie registral pero se quiere transmitir o hipotecar.

Fue modificado en 2015.

Artículo 201

En el mismo capítulo que el anterior, este artículo recoge cómo debe ser el expediente para rectificar la descripción, superficie o linderos de una cualquier finca registral, con una serie de particularidades.

El punto fue modificado en 2009 y 2015.

Artículo 203

Se modificó en 2015, y recoge las reglas que deben seguir los trámites en torno al expediente de fincas inmatriculadas, que no estén inscritas en el Registro de la Propiedad a persona alguna. Hasta entonces, el procedimiento había resultado farragoso, a juicio de notarios y registradores, pues necesitaba de numerosas notificaciones y publicaciones.

Artículo 205

Como los tres puntos anteriores, recogido también en capítulo VI, de la concordancia entre el Registro y la realidad jurídica. También se modificó en 2015, y dice que debe tratarse de títulos en los que se compruebe haber adquirido la vivienda hace menos de 1 año.

Como verás, son muchos los artículos de la Ley Hipotecaria que pueden afectar a la hipoteca de tu casa. No está de más tener claras estas ideas principales para defender los derechos que te amparan como persona con vivienda hipotecada. Ahora ya tienes toda la información legal, ¿qué vas a hacer con ella?

Entradas relacionadas